SGK Genelgesi 2021/38

T.C.

SOSYAL GÜVENLİK KURUMU BAŞKANLIĞI

Sigorta Primleri Genel Müdürlüğü

Sayı : E-51592363-010. 06.01-34905238

Tarih: 10/11/2021

Konu : Sosyal Güvenlik Kurumunca Elektronik Ortamda Yapılacak Tebligat İşlemleri

GENELGE

2021/38

1-Genel Açıklamalar

Bilindiği üzere 24.9.2021 tarihli ve 31608 sayılı Resmi Gazete’de yayımlanan “Sosyal Güvenlik Kurumunca Elektronik Ortamda Yapılacak Tebligata İlişkin’’ Yönetmelik (Bundan sonra bu ibare, genelgede yönetmelik olarak anılacaktır.) 1.10.2021 tarihinde yürürlüğe girmiştir.

Söz konusu yönetmeliğin “Kullanılacak elektronik tebligat sisteminin belirlenmesi” başlıklı 12 nci maddesinde; “Kurum, elektronik ortamda yapılacak tebligatla ilgili her türlü teknik altyapıyı kurup işletebilir veya elektronik tebligat yapmaya yetkili Kurumlarla yapılacak protokol hükümleri çerçevesinde elektronik tebligat yaptırtabilir, elektronik ortamda yapılacak tebligatla ilgili başka kurumlarca kurulmuş olan teknik altyapıyı ilgili mevzuatı doğrultusunda kullanabilir.”

Hükmü yer almaktadır.

Bu hükme göre, Sosyal Güvenlik Kurumunca elektronik ortamda yapılacak tebligat işlemleri Kurum tarafından kurulan teknik altyapı üzerinden yapılacak olup elektronik ortamda yapılacak tebligat işlemlerinin yapılmasında uyulacak usul ve esaslar aşağıda açıklanmıştır.

2-Elektronik Tebligat Adresi Alacak ve Kullanacak Olan Muhataplar

2-1- Elektronik Tebligat Adresi Almak Zorunda Olan Muhataplar

Yönetmeliğin yürürlüğe girdiği 1.10.2021 tarihi ve sonrasında 5510 sayılı Sosyal Sigortalar ve Genel Sağlık Sigortası Kanunu’nun 4 üncü maddesinin birinci fıkrasının (a) ve (c) bentlerine göre sigortalı sayılan kişileri çalıştıran gerçek veya tüzel kişiler ile tüzel kişiliği olmayan kurum ve kuruluşlar elektronik tebligat adresi almak ve elektronik sistemi kullanmak zorundadırlar.

Bu bakımdan;

-1.10.2021 tarihinden önce 5510 sayılı Kanunun 4 üncü maddesinin birinci fıkrasının (a) ve (c) bentlerine göre sigortalı sayılan kişileri çalıştırmaya başlayıp yönetmeliğin yürürlüğe girdiği 1.10.2021 tarihi ve sonrasında sigortalı çalıştırmaya devam eden,

-1.10.2021 tarihinden sonra ilk defa 5510 sayılı Kanunun 4 üncü maddesinin birinci fıkrasının (a) ve (e) bentlerine göre sigortalı sayılan kişileri çalıştırmaya başlayan,

gerçek veya tüzel kişi işverenler ile tüzel kişiliği olmayan işverenler elektronik tebligat adresi almak ve elektronik sistemi kullanmak zorundadırlar.

Örnek 1: 26.8.2018 tarihinde sigortalı çalıştırmaya başlayan ve 1.10.2021 tarihi itibarıyla sigortalı çalıştırmaya devam eden (A) işvereni elektronik tebligat adresi almak ve elektronik sistemi kullanmak /orundadır.

Örnek 2: 4.10.2021 tarihinde sigortalı çalıştırmaya başlayan (B) işvereni elektronik tebligat adresi almak ve elektronik sistemi kullanmak zorundadır.

2-2- İsteğe Bağlı Olarak Elektronik Tebligat Adresi Alabilecek Muhataplar

Genelgenin “2-1- Elektronik Tebligat Adresi Almak Zorunda Olan Muhataplar” başlıklı maddesinde belirtilenler dışında kalan gerçek ve tüzel kişiler ile tüzel kişiliği olmayanlar istemeleri halinde elektronik tebligat adresi alabilirler.

3- Başvuru Süresi

3-1- Elektronik Tebligat Adresi Almak Zorunda Olan Muhataplar Bakımından Başvuru Süresi

3-1-1- 1.10.2021 Tarihinden Önce Sigortalı Sayılan Kişileri Çalıştırmaya Başlayıp 1.10.2021 Tarihinden Sonra Sigortalı Çalıştırmaya Devam Eden İşverenler Bakımından Başvuru Süresi

1.10.2021 tarihinden önce 5510 sayılı Kanunun 4 üncü maddesinin birinci fıkrasının (a) ve (c) bentlerine göre sigortalı sayılan kişileri çalıştırmaya başlayıp yönetmeliğin yürürlüğe girdiği tarih olan

1.10.2021 tarihinden sonra sigortalı çalıştırmaya devam eden işverenler, www.turkiye.gov.tr adresinden (e-Devlet üzerinden) 1.10.2021 tarihini takip eden 3 ay içinde başvuru yapmakla yükümlüdür.

Bu bakımdan, söz konusu işverenler en geç 3.1.2022 (1.1.2022 tarihi hafta sonuna denk geldiğinden) tarihine kadar elektronik tebligat adresi almak zorundadırlar.

İşyerinin, 5510 sayılı Kanunun 11 inci maddesinde belirtilen süreler içerisinde bildirilmemesi ve tescil işlemi yapılmaması halinde Sosyal Sigorta İşlemleri Yönetmeliği’nin 32 nci maddesinde belirtildiği şekilde resen tescil işlemi yapılması halinde, yukarıda belirtilen 3 aylık sürenin başlangıcı, işyerinin ünite tarafından resen tescil edildiğinin, işverene tebliğ edildiği tarihtir. Bu işverenler, işyerinin resen tescil işleminin kendilerine tebliğ edildiği tarihten itibaren, 3 ay içinde www.turkiye.gov.tr adresi üzerinden elektronik tebligat adresi almak zorundadır.

3-1-2- 1.10.2021 Tarihinden Sonra İlk Defa Sigortalı Sayılan Kişileri Çalıştırmaya Başlayan İşverenler Bakımından Başvuru Süresi

1.10.2021 tarihinden sonra ilk defa 5510 sayılı Kanunun 4 üncü maddesinin birinci fıkrasının (a) ve (e) bentlerine göre sigortalı sayılan kişileri çalıştırmaya başlayan işverenler, sigortalı çalıştırmaya başlanılan ayı takip eden aydan itibaren 3 ay içinde www.turkiye.gov.tr adresinden (e-Devlet) başvuru yapmakla yükümlüdür.

Örnek 3: 5510 sayılı Kanunun 4 üncü maddesinin birinci fıkrasının (a) bendi kapsamındaki sigortalı 15.11.2021 tarihi itibariyle çalışmaya başlamıştır. Söz konusu işveren, sigortalı çalıştırılmaya başlanılan ayı takip eden aybaşından (1.12.2021) itibaren en geç 3 ay içinde (28.2.2022 tarihine kadar) elektronik tebligat adresi almak zorundadır.

3- 2- İsteğe Bağlı Olarak Elektronik Tebligat Adresi Alabilecek Muhataplar

Yönetmeliğin yürürlüğe girdiği 1.10.2021 tarihinde Genelgenin “2-1- Elektronik Tebligat Adresi Almak Zorunda Olan Muhataplar” başlıklı maddesinde belirtilenler dışında kalan gerçek ve tüzel kişiler ile tüzel kişiliği olmayanlar istedikleri tarihte www.turkiye.gov.tr adresinden (e-Devlet üzerinden) elektronik tebligat adresi alabileceklerdir.

4- Başvuru Şekli

Elektronik tebligat (e-Tebligat) adresi alacak ve kullanacak olan muhatapların www.turkiye.gov.tr adresinden (e-Devlet üzerinden) başvuru yapmaları gerekmektedir. Başvurular üç grup için farklı şekilde yapılabilecektir.

– Kurumlunuzda işverenlik kaydı bulunmayan kullanıcılar/sigortalılar kişisel tebligatlarını görüntülemek üzere müracaatlarını “Gerçek Kişi İsteğe Bağlı” seçeneğinden yapabilecektir.

– Gerçek kişi işverenler bakımından işverenin kendisi veya işveren vekili tarafından, “Gerçek Kişi İşveren” seçeneğini kullanılarak başvuru yapılabilecektir.

– Tüzel kişi işverenler bakımından ise başvuru için “Tüzel Kişi” seçeneği kullanılacak olup, başvuru yapacak kişinin MERSİS veya SGK işyeri tescil kaydında yönetici/müdür/kanuni temsilci olarak yer alması gerekmektedir.

Elektronik tebligat adresi almak zorunda olan muhataplar şahsi işlemlerinden doğan (borçlanma, tescil vb.) tebligatları almak için, “Gerçek Kişi İsteğe Bağlı” seçeneğini kullanarak ayrıca başvuru yapacaklardır.

Tüzel kişi işverenler bakımından yöneticilere/müdürlere/kanuni temsilcilere ve bunların dışında kalan gerçek kişi işverenlere, “Gerçek Kişi İsteğe Bağlı” müracaatları bulunmadığı sürece, şahsi işlemlerinden doğan elektronik tebligat gönderilmeyecektir.

Ayrıca, gerçek kişi işverenler bakımından başvuruyu yapan işveren veya işveren vekilinden biri, tüzel kişi işverenler bakımından her bir yönetici/müdür/kanuni temsilci, tebligatların görüntülenebilmesi için üçüncü kişilere yetki tanımlayabilecektir. Yetki tanımlanan bu kişiler alt hesap olarak adlandırılacaktır.

e-Tebligat işlemleri gerçekleştirilirken, tüzel kişi işyeri için yapılan başvurularda vergi kimlik numarası, gerçek kişi işyeri için yapılan başvurularda ise T.C. Kimlik Numarası esas alınacaktır. Tüzel kişilik için yapılan başvuru sonrası, aynı vergi kimlik numarası altında veya gerçek kişi işyeri için yapılan başvuru sonrası aynı T.C. Kimlik Numarası altında yeni bir işyeri dosyasının tescil edilmesi halinde, yeni tescil edilen işyeri için elektronik tebligat adresi alınmasına ihtiyaç duyulmamakta olup, yeni tescil edilen işyerine ilişkin tebligatlar daha önce başvurusu yapılan elektronik tebligat adresi üzerinden takip edilebilecektir.

Örnek 4: (A) işvereni. 1234567890 vergi numarası altında işlem gören (B) işyeri için 12.12.2021 tarihinde, www.turkiye.gov.tr adresini kullanarak elektronik tebligat adresi oluşturmuştur. (A) işvereni, aynı vergi kimlik numarasında işlem görecek olan (C) işyerini 6.1.2022 tarihinde faaliyete geçirmiştir. (A) işvereninin, elektronik tebligat adresi alınan tarihten sonra tescil edilen (C) işyeri, aynı vergi kimlik numarası altında bulunduğundan, bu işyeri için ayrıca elektronik tebligat adresi oluşturulmayacaktır. Elektronik tebligata ilişkin iş ve işlemler. 12.12.2021 tarihinde oluşturulan elektronik tebligat adresi üzerinden takip edilebilecektir.

Tüzel kişi işverenlerde yönetici/şirket yetkilisi/müdür/kanuni temsilci niteliğinde herhangi bir kişinin kalmaması (değişmesi, yenisinin atanması, yetkinin alınması vefat vb.) durumunda yeni yönetici/şirket yetkilisi/müdür/kanuni temsilcinin yönetici/müdür/kanuni temsilci olarak atandıkları tarihten itibaren 3 ay içinde www.turkiye.gov.tr adresinden (e -Devlet üzerinden) başvuru yapması gerekmektedir.

Tüzel kişilik adına, birden fazla yönetici bulunması durumunda, tek bir yöneticinin- e-Tebligat başvurusu yapması yeterli olacaktır. Bir yöneticinin yaptığı başvuru sonrasında, diğer yöneticiler de herhangi bir başvuru gerekmeksizin, tüzel kişilik adına gelen e-Tebligatları görüntüleyebilecek, yapılmış olan bu başvuruyu daha önce tebligat gönderilmemiş olması şartıyla, silebilecek ve yeni kullanıcıları alt hesap olarak ekleyebilecektir.

Herhangi bir yönetici tarafından yapılan başvurunun silinmesi durumunda, tüzel kişilik adına yapılan e-Tebligat başvurusu da silineceğinden, diğer yöneticiler ve yöneticiler tarafından alt hesaba eklenen kullanıcılar da pasife alınacaktır. Bu durumda, tüzel kişilik adına yeniden başvuru yapılması gerekmektedir.

Birden fazla yöneticinin bulunduğu durumlarda, bir yöneticinin yöneticilikten ayrılması ya da vefatı nedeniyle elektronik tebligat adresinin pasife alınması halinde, ilgili yöneticinin, elektronik tebligat görüntüleme yetkisi verdiği alt hesaba eklenen kullanıcıların tebligatları görmeleri engellenecektir. Engellenen kişilere, diğer yönetici tarafından elektronik tebligatları görüntüleme yetkisi verilmediği sürece, Kurum tarafından gönderilen tebligatları görüntüleyemeyeceklerdir. Ancak bir yöneticinin yöneticilikten ayrılması ya da vefat etmesi halinde, diğer yönetici/yöneticiler elektronik tebligatları görüntülemeye devam edecektir.

Örnek 5: (A) Limited Şirketinin, şirket için yetkilendirilmiş (B) ve (C) olmak üzere iki yöneticisi bulunmaktadır. (B) yöneticisi, A Limited Şirketi adına e-Tebligat başvurusunda bulunmuştur. Tüzel kişilerde, birden fazla yöneticinin bulunduğu hallerde, tek bir yöneticinin e-Tebligat başvurusu yeterli olduğundan. (C) yöneticisi için e-Tebligat başvurusu aranmayacak olup, bu kişi şirket adına gönderilecek tebligatları görüntüleyebilecektir. Tebligat adresi alındıktan sonra (B) kişisi, (D) ve (E) kişilerini (C) kişisi ise (E) ve (G) kişilerini kullanıcı olarak ekleyerek, bu kişilere tebligatları görüntüleme yetkisini vermişlerdir. (B) yöneticisinin vefat etmesi halinde, bu kişi tarafından eklenen ve yönetici olmayan (D) ve (F) kişilerinin elektronik tebligat görüntüleme yetkisi pasif hale getirilecek olup, bu kişiler (G) yöneticisi tarafından, yeniden alt hesaba eklenmedikleri sürece, şirkete yapılan tebligatları görüntüleyemeyeceklerdir. Ancak (B) yöneticisinin vefatı, diğer bir yönetici olan (C)’nin, tebligatları görüntülemesine engel oluşturmayacaktır.

Örnek 6: Yukarıdaki örnekte yer alan, (B) yöneticisinin, yapılan tebligat başvurusunu silmesi halinde, tüzel kişilik adına yapılan e-Tebligat başvurusu da silinecek olup, her bir yönetici ve alt hesaba eklenen kullanıcılar için de e-Tebligat görüntüleme yetkisi sona ermiş olacaktır.

A LİMİTED ŞİRKETİ

| YÖNETİCİ |

B |

C |

| ALT HESAP |

D |

E |

| ALT HESAP |

F |

G |

Adi ortaklıklar için ortaklardan herhangi birinin, apartman yönetimi için yöneticinin, kamu kurum ve kuruluşları için yönetici bilgileri ile giriş yapılabilecektir. Bu kişiler ve “Gerçek Kişi İsteğe Bağlı” seçeneğini kullanarak elektronik tebligat başvurusunda bulunanlar, tebligatların görüntülenebilmesi için üçüncü kişilere yetki tanımlayabileceği alt hesap oluşturabilecektir.

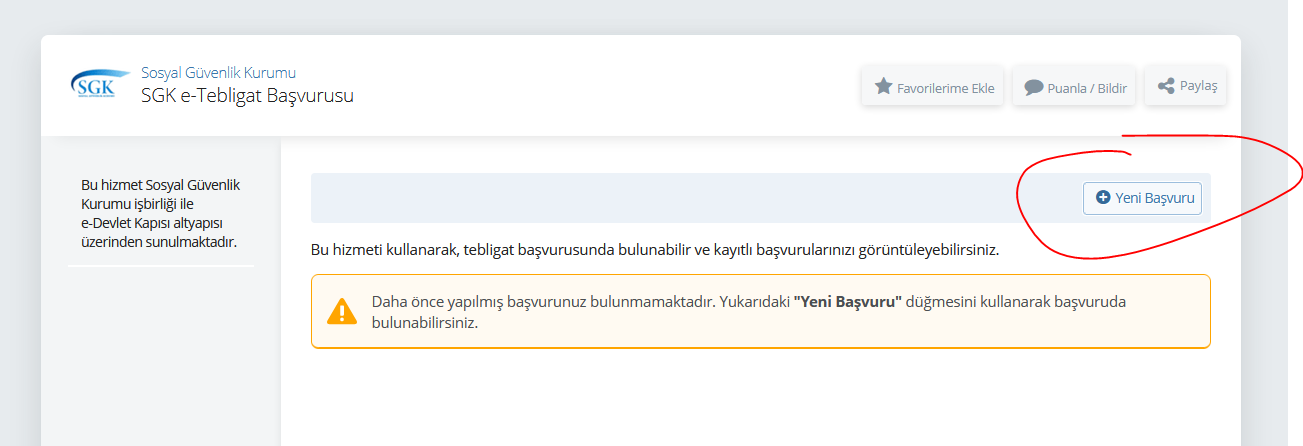

Buna göre, elektronik tebligat adresi almak amacıyla www.turkiye.gov.tr adresinden (e -Devlet üzerinden) yapılacak başvuruların sisteme giriş işlemleri Ek-1’de yer alan kullanım kılavuzunda açıklandığı şekilde yapılacaktır.

5- Elektronik Tebligatın Gönderilmesi ve Muhatabına İletilmesine İlişkin Usul ve Esaslar

Kurum Merkez Teşkilatı/Sosyal Güvenlik İl Müdürlüğü/Sosyal Güvenlik Merkezi tarafından tebliğ edilmesi gereken evrak elektronik ortamda imzalanacak ve muhatabın elektronik tebligat adresine iletilecektir.

Buna göre, elektronik tebligat adresine evrakın gönderilmesi işlemleri Ek-2’de yer alan kullanım kılavuzunda açıklandığı şekilde yapılacaktır.

Kurum Merkez Teşkilatı/Sosyal Güvenlik İl Müdürlüğü/Sosyal Güvenlik Merkezi tarafından elektronik ortamda imzalanan evrak muhatabın elektronik ortamdaki adresine ulaştığı tarihi izleyen beşinci günde tebliğ edilmiş sayılacaktır. e-Tebligat gönderildiğinde muhatabın e-Devlet sisteminde kayıtlı olan cep telefonu numarasına SMS ve/veya e-posta adresine bilgi mesajı gönderilecektir. Bu nedenle, evrakın muhatap tarafından okunup okunmaması evrakın tebliğ edilmesinde önem arz etmeyeceğinden, evrak muhatap tarafından okunmamış olsa dahi muhatabın elektronik ortamdaki adresine ulaştığı tarihi izleyen beşinci günde tebliğ edilmiş sayılacaktır.

Değişik nedenlerden dolayı, muhatabın e-Devlet sisteminde kayıtlı olan cep telefon numarasına ve/veya e-posta adresine bilgilendirme mesajı gönderilememesi veya geç gönderilmesi, elektronik tebligatın geçerliliğini etkilemeyecektir.

Ayrıca, elektronik ortamda imzalanan evrak, muhatabın elektronik ortamdaki adresine ulaştığı tarihi izleyen beşinci günden önce okunsa dahi, evrak muhatabın elektronik ortamdaki adresine ulaştığı tarihi izleyen beşinci günde tebliğ edilmiş sayılacaktır.

Örnek 7: Muhatabın elektronik ortamdaki adresine 18.12.2021 tarihinde ulaşan tebligatın, muhatap taralından 21.12.2021 tarihinde okunduğu varsayıldığında, söz konusu evrak muhatabın elektronik ortamdaki adresine ulaştığı tarihi (18.12.2021) izleyen beşinci günde (23.12.2021) tebliğ edilmiş sayılacaktır.

Ancak, elektronik ortamda imzalanan ve idari para cezasına ilişkin olan evrakın tebliğ tarihi, beşinci gün olsa da. muhatap tebligatın elektronik ortamdaki adresine ulaştığı tarihi izleyen beşinci günden önce de, idari para cezasını indirimli olarak ödeyebilecektir.

Örnek 8: Evrakın 18.12.2021 tarihinde muhatabın elektronik ortamdaki adresine ulaştığı varsayıldığında muhataba evrak 23.12.2021 tarihinde tebliğ edilmiş sayılacak ve muhatap idari para cezasını 21.12.2021 tarihinde indirimli olarak ödeyebilecektir.

Öte yandan, muhatabın, idari para cezasını indirimli olarak ödemesi ve aynı zamanda itiraz etmesi halinde, itiraz süresi, idari para cezasının ödendiği tarihi takip eden günden değil, tebligatın elektronik ortamdaki adrese ulaştığı tarihi izleyen beşinci günü takip eden günden başlayacaktır.

Örnek 9: 7 numaralı örnekteki işverenin, idari para cezası borcunu 21.12.2021 tarihinde ödemesi ve idari para cezasına itiraz etmesi halinde, 15 günlük yasal itiraz süresi, ödeme tarihi olan 21.12.2021 tarihini takip eden günden değil, beş günlük sürenin dolduğu 23.12.2021 tarihini takip eden günden itibaren başlayacaktır.

6- Muhatabın Sorumluluğu

Kendisine elektronik ortamda tebligat yapılacak muhatap;

a) Başvurusunu süresinde, tam ve doğru olarak yapmakla,

b) Beyan edilen bilgilerde meydana gelecek değişiklikleri bildirmekle,

c) “Sosyal Güvenlik Kurumunca Elektronik Ortamda Yapılacak Tebligata İlişkin Yönetmelik”te belirtilen tüm şartlara riayet etmekle,

ç) Elektronik tebligatı alacak kişilerde değişiklik olması halinde bu değişikliği bildirmekle,

yükümlüdür.

Bu nedenle, elektronik tebligat adresi almak amacıyla yapılan başvuruda istenen bilgilerin yanlış üirilmesi veya güncellenmemesi nedeniyle tebligata ilişkin bilgilendirme mesajının muhataba iletilememesinden muhatap sorumlu olacaktır.

7- Elektronik tebligat adresinin kullanıma kapatılması

a) Tüzel kişilerde ticaret sicil kaydının silindiği (nev’i değişikliği, birleşme halleri dahil) tarih itibarıyla elektronik tebligat adresi kapatılacaktır.

b) Gerçek kişilerde ilgilinin ölümü veya gaipliğine karar verildiğinin Kurum tarafından tespit edildiği durumlarda ölüm/karar tarihi itibarıyla ilgilinin elektronik tebligat adresi resen kapatılacaktır.

c) Kısıtlılık, ceza infaz kurumuna girme veya askerlik hizmeti gibi hukuki ve fiili sebeplerle elektronik tebligat hizmetinden yararlanma imkânı ortadan kalkmış muhatabın elektronik tebligat adresi kapatılacaktır.

d) Ölen/gaipliğine karar verilen kişinin elektronik tebligat adresi, mirasçıları tarafından sosyal güvenlik il müdürlüğüne veya sosyal güvenlik merkezine/merkez teşkilatına başvuru yapılması halinde de kullanıma kapatılacaktır.

Bu durumlar haricinde zorunlu veya isteğe bağlı olarak elektronik tebligat sistemine dahil olanların sistemden çıkmaları mümkün olmayacaktır.

8- Diğer Hükümler

8-1– 31.5.2006 tarihli ve 5510 sayılı Sosyal Sigortalar ve Genel Sağlık Sigortası Kanununa, 21.7.1953 tarihli ve 6183 sayılı Amme Alacaklarının Tahsil Usulü Hakkında Kanununa ve diğer mevzuata göre Kurumca hazırlanan ve tebligat gönderilmesi gereken tiim evraklar elektronik ortamda gönderilecektir.

8-2– Elektronik yolla tebligatın zorunlu bir sebeple yapılamaması hâlinde, kendilerine elektronik tebligat yapılması gereken muhataplara, 7201 sayılı Tebligat Kanunu ile 6183 sayılı Kanunda yer alan hükümlere göre tebligat yapılacaktır.

8-3– Bu genelgede yer alan, elektronik tebligat adresinin kapatılmasına ilişkin ibareler, hesabın tamamen silinmesi anlamına gelmediğini, elektronik tebligat adresinin pasife alınmasını ve yapılacak tebligatların ilgili kanunlara göre kâğıt ortamında yapılmasını, ifade etmektedir.

8-4– 12.5.2010 tarihli ve 27579 sayılı Sosyal Sigorta İşlemleri Yönetmeliği’nin 39 uncu maddesinin yedinci fıkrası uyarınca işverenlerce “Çalışılmadığına Dair Bildirim Giriş Sistemi” nde görüntülenebilen istirahat raporları, çalışılmadığına dair bildirimin Kuruma gönderilmesi için yapılan tebligat yerine geçtiğinden bu Genelgenin kapsamı dışındadır. Herhangi bir sebeple anılan sistem üzerinden görüntülenemeyen istirahat raporlarının işverene bildirimi için ise bu Genelge hükümleri uygulanacaktır.

Bilgi edinilmesini ve gereğini rica ederim.

Cevdet CEYLAN

Kurum Başkan V.

EKLER:

Ek-1 : Kullanım Kılavuzu-1

Ek-2 : Kullanım Kılavuzu-2

Anayasa Mahkemesi Kararı E: 2021/24 14 Aralık 2021 Tarihli Resmi Gazete Sayı: 31689 Anayasa Mahkemesi Başkanlığından: Esas Sayısı : 2021/24 Karar Sayı…

Anayasa Mahkemesi Kararı E: 2021/24 14 Aralık 2021 Tarihli Resmi Gazete Sayı: 31689 Anayasa Mahkemesi Başkanlığından: Esas Sayısı : 2021/24 Karar Sayı…